愛奇藝被做空背後的中概股危局

導語

近半年來中概股頻遭做空🍕,背後折射的是投資者的信任危機以及中美兩國間的經貿博弈。在此情形之下🧎🏻👷♀️,隨著國內金融市場的日益成熟以及政策的落地👨🎤🕥,中概股做空潮下的“危局”亦可成為吸引優質資產歸國的“良機”🙏。

瑞幸造假余波未平,一場關於愛奇藝的風波又起👐🏿。2020年8月13日,愛奇藝發布公告表示公司被美國證券交易委員會(SEC)調查,盤後股價應聲大跌19%。盡管愛奇藝在之後的回應中表示對結果十分有信心,此次事件終究還是給中概股蒙上了一層陰霾。

SEC具體調查結果還不得而知,但值得註意的是,其明確提及了狼群研究(wolfpack)在4月7日發布的對愛奇藝的做空報告。報告中,狼群研究指控愛奇藝涉嫌“虛增營收與用戶數量”👩👧,剛剛從瑞幸一役凱旋的渾水也在社交媒體上表示其協助了調查。

狼群研究當時發布報告的時間點其實非常的敏感。其報告發布5天之前,瑞幸剛剛自曝財務造假,愛奇藝在這個時候被做空,對整個中概股的形象無疑是雪上加霜。狼群研究也在其報告中有意無意地來了一句“Good Luckin!”,暗指愛奇藝是瑞幸造假的翻版。隨著SEC重提這份報告,“第二個瑞幸”的聲音漸起🧔🏽♀️。

然而,調查並不意味著愛奇藝一定造假,反而可能會是一個投資良機。2012年👷🏽♀️,新東方被渾水做空,股價累計跌幅高達近60%🤦🏽。然而,經過SEC三個月的調查,最終新東方成功通過審核🧑🏫🚴🏻♂️,SEC裁定新東方並無造假不合規之處,新東方的股價也面對著做空機構打出一擊漂亮的本壘打。同樣,對於當下愛奇藝被做空事件,我們也應該保持一個理性的分析態度,挖掘潛在的投資機會。由於此次SEC對愛奇藝的調查因狼群做空報告而起,其報告本身質疑的論點是否可靠,也就成為當下愛奇藝究竟是“惡有惡報”還是“好人遭難”的關鍵。

真相究竟是什麽👨🏼✈️?為何中概股近期頻遭做空?2011年的中概股沽空浪潮是否會重啟?本文將以狼群研究的做空報告為載體,抽絲剝繭梳理此次針對愛奇藝的做空事件,並深度解析背後的中概股信任危機。

狼群環伺還是渾水摸魚🧠?

首先,愛奇藝不是瑞幸。

在成立時間方面,愛奇藝已有10年的發展歷程👨🏻🦰,而瑞幸僅有2年📅🫡。在10年的發展歷程中🤹🏽♀️,愛奇藝作為中國長視頻領域龍頭企業,占據了近40%的市場份額🙇🏻,並且數次引領了中國整個長視頻市場的變革。2011年🌋,公司率先投資布局正版高清長視頻。2012年🍓,隨著愛奇藝發布“分甘同味”內容戰略,iPPC(互聯網專業團隊製作內容)時代也就此開啟。之後幾年,愛奇藝上線了諸如《奇葩說》和《延禧攻略》等眾多高質量的內容,並吸引了大量付費用戶,從500萬到1億用戶只花了4年。就此來看,稱其為“中國視頻付費領軍者”亦不為過,而反觀瑞幸則稍顯單薄。

背後勢力方面,愛奇藝背後是百度系,而瑞幸背後是神州系🧑🚀。相較於神州系股東套現的故事,百度系的產品大多為持續運營,且母公司對子公司管控嚴格,沒有類似的前科。

股東持股方面其實很大程度上決定了管理層造假動機的多少。以瑞幸為例💆🏽♂️,其核心管理層雖然合計持股49%,但已經通過質押方式套現了24%的股份。反觀愛奇藝💒,百度CEO李彥宏持股56%,並且擁有93%的投票權🧘🏼,如果愛奇藝造假,百度必然會受到波及,為此賭上母公司的命運並不值得。另一方面,高瓴資本在過去一年繼續加註愛奇藝,愛奇藝也成為其第一重倉股,這也是機構投資者對其充滿信心的表現。

商業模式方面🥟,瑞幸采取的是“重資產門店+培養咖啡文化”,而愛奇藝采取的則是“互聯網輕資產+重資產內容采買”,然而這樣的結果便是瑞幸面臨的是邊際效應遞減,要賣更多的咖啡就需要開更多的店,培養咖啡文化也不是一天兩天的事情;而愛奇藝則是邊際效應遞增,畢竟多增加一個用戶對愛奇藝幾乎不會帶來額外的成本。

資產質量方面,瑞幸所擁有的咖啡機甚至已經抵押了出去🤸🏿♂️,沒有留下什麽具備核心競爭力的資產,而且商業模式導致用戶黏性不高🧑🏿🔧;而愛奇藝則擁有業內頭部的流量端口🧻,以及有目共睹的強大IP打造能力,其用戶黏性也高很多。

競爭格局方面,瑞幸和愛奇藝面臨的都是一個問題:未來盈利能否轉正🍁?瑞幸面臨的幾乎是一個完全競爭市場,現飲咖啡替代品眾多,面臨的是無窮無止的價格戰,幾乎堪稱紅海中的紅海。而愛奇藝所面臨的則是一個寡頭競爭市場,這其實上是一種最穩定的競爭形勢,加上優酷和騰訊視頻方面也都有聯合起來提價降本的意願,盈利轉正並非難事。

其次🧍🏻,狼群不是渾水🐦。

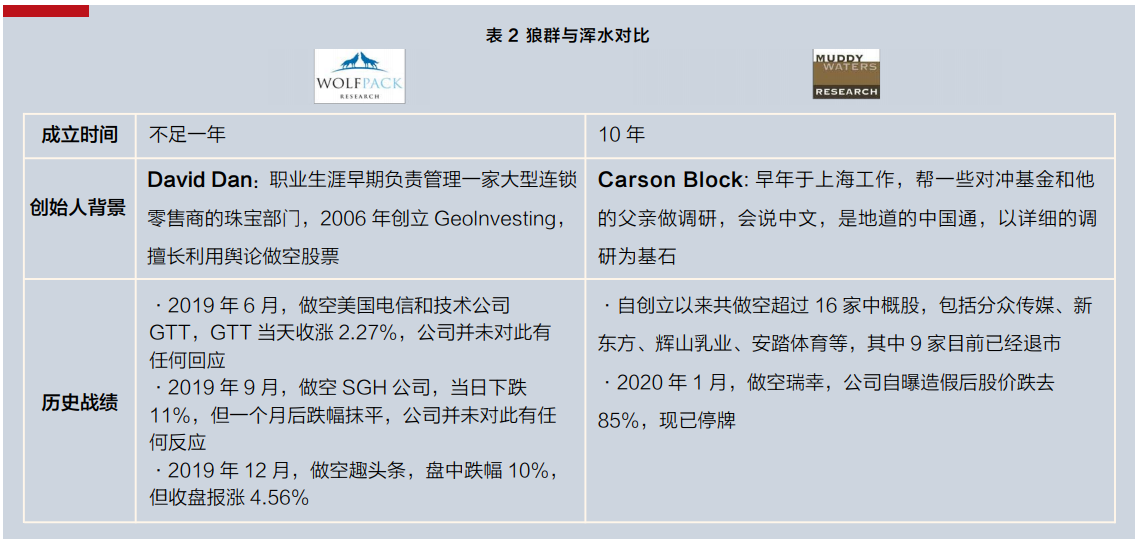

從成立時間來看,狼群成立於2019年5月,至今不足一年,而渾水則已有近10年的歷史,積累的經驗和案例數均遠超前者。

創始人背景方面🧚🏿♂️,狼群研究創始人David Dan職業生涯早期負責管理一家大型連鎖零售商的珠寶部門👨👩👧👧,2006年創立GeoInvesting🛌,主要擅長利用輿論做空股票;而渾水的Carson Block早年於上海工作🙋🏼,幫一些對沖基金和他的父親做調研,會說中文😮💨,是地道的中國通,而且相比於引導輿論,渾水往往是以詳細的調研為基石,比前者也可靠得多。

最後🦋🙆♀️,在歷史戰績方面,渾水作為老牌的中概股做空機構,自創立以來共做空了超過16家中概股,包括分眾傳媒🩲、新東方🧪、輝山乳業🧘🏿♀️、安踏體育、瑞幸咖啡等。其中9家目前已經退市,戰績斐然👨🏽💻。相比之下,狼群的戰績可以用“屢戰屢敗”來形容。此前狼群做空美國電信和技術公司GTT、SGH公司和趣頭條,大部分均日內收跌轉漲👩🏻🦲。

通過以上對比可見,愛奇藝相比瑞幸擁有更為紮實的商業模式,二者不可同日而語。而狼群相較於渾水,其數次失敗的做空經歷也給其報告的含金量畫上問號🎙。狼群此役是真有所指,抑或僅僅是渾水的拙劣模仿者👩🍼,我們還需要對其做空報告進行進一步剖析。

狼來了🌔?愛奇藝不是下一個瑞幸

瑞幸事件的做空報告以其嚴密的邏輯、翔實的數據堪稱公司調研之典範,而狼群此次報告則可稱得上是一個很好的“反例”。

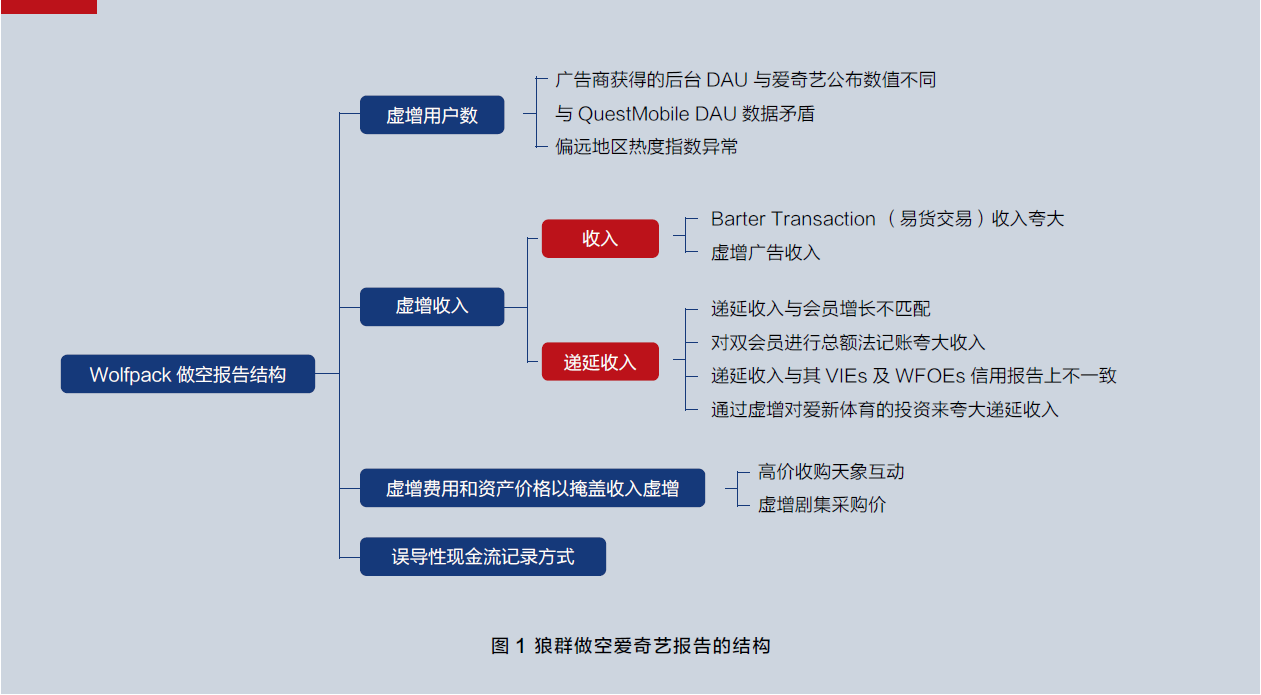

如圖1所示,報告總共分為四個部分。其中前兩個部分是報告的核心質疑點,本文將在之後進行詳細分析🎸。第三部分則更多是為了印證第二部分對於愛奇藝虛增收入的推理,即通過虛增費用的方式來抵消掉虛增的現金🕯;第四部分涉及不同公司會計記賬差異💂🏿🚪。這兩部分本文不再詳述。

報告的第一部分指控愛奇藝虛增用戶數量🦧。由於用戶數是愛奇藝這類視頻網站核心的估值點🤾🏿🙎🏻♂️,狼群研究上來便直奔主題地攻擊了愛奇藝的估值🧑🏻🦽➡️。

報告提出的前兩點證據采用的都是交叉佐證法,狼群研究通過獲取廣告商後臺DAU數據以及QuestMobile所統計愛奇藝的DAU數據,發現愛奇藝的公布值存在明顯虛高🍪。但狼群研究在此犯下了兩個嚴重的錯誤。

首先是樣本置信度低。視頻公司全平臺DAU數據往往是公司機密,狼群僅憑2家匿名廣告公司的數據來推算公司的DAU數據可信度存疑📤。同時,狼群只調研了2019年9月中的4天🤽🏻♀️,而長視頻平臺DAU隨新節目的播出波動特別劇烈,4天的平均值並不具備顯著意義🚏。

狼群在這裏還犯下了一個低級錯誤❓,也就是錯把日均獨立設備數當成了日均活躍用戶數🙁。整個第一部分,報告一直在指控愛奇藝公布的“1.75億DAU”存在造假,然而2019年10月愛奇藝首席內容官所披露的實際是“愛奇藝日均獨立設備數達到了1.75億臺”🆒。對於單個用戶而言,如果其當日同時通過電腦和手機登錄了愛奇藝,其在計算DAU時是記作1個🏋️♀️,而獨立設備數則是記作2臺🧗♂️。

狼群在報告的第二部分中指控愛奇藝虛增收入,包括當期收入和遞延收入。

當期收入方面,狼群主要指控愛奇藝虛增了在易貨交易的收入🏡。對於易貨交易收入,狼群公司根據愛奇藝2018—2019年財報,計算出其每集影視作品轉授收入為6.4萬~7.9萬元👨🏻🦽➡️,遠超某位前愛奇藝員工口述的市場均價👩🏼🎨,即每集影視作品1000~5000元,熱播劇可達到2萬元。但僅僅根據一位前員工的口述證據顯然不具備什麽力度。另一方面,狼群並沒有考慮單集影視作品存在多次易貨交易的可能,同樣一部2萬元的劇,分給三個平臺方,合計價格就變成了6萬元。同樣,劇集價格會受到授權時間、作品質量、工作室等多方面因素影響⚜️,不能片面地以行業平均作參考。考慮到近幾年國內長視頻行業競爭激烈,且愛奇藝成功推出了多個爆款節目,較高的轉授收入也並非不可能。

遞延收入方面🏒,狼群做了一個非常理想化的假設🧘🏽♂️,即遞延收入應與會員人數同步增長✩。然而這顯然太過理想,即使付費用戶數量增加,導致收到的預付現金增加,2020年確認的收入也可能同時增加,導致遞延收入余額的降低。此外,狼群估算愛奇藝約30%的用戶為京東Plus雙會員身份🧓🏽,並指控愛奇藝通過對雙會員以總額法記賬極大地誇大了其遞延收入。然而其調研僅包含548名愛奇藝用戶,樣本過小👌🏻。另一方面,關於企業確認收入用總額法還是凈額法♍️,其實並沒有絕對嚴格的標準,無法認定為造假。

逐層分析過後,對比瑞幸那篇“事實導向”的報告,狼群此次做空報告更多是以“蹭熱度”為導向𓀉。結合上文的分析不難得出:狼群報告可信度存疑,愛奇藝不是下一個瑞幸。

做空潮下中概股的危與機

環伺之下的愛奇藝成功抵擋住了狼群研究的攻擊🧗♀️,然而籠罩在中概股上空的烏雲卻並沒有消散。自從瑞幸被渾水出具做空報告以來4️⃣🗞,今年年初至今已有多家知名的中國公司遭遇做空,其中“跟誰學”甚至連遭兩家做空公司出具做空報告。當前中概股遭遇做空潮的背後,除了本身公司的財務問題,更應該註意的是其背後刮起的投資者信任之寒風、底下湧動的大國博弈之暗流。

山雨欲來,SEC警示中概股風險背後

SEC主席Jay Clayton在接受媒體采訪時,明確提醒美國投資者近期在調整倉位時,審慎投資美國上市的中概股。

對於Jay Clayton本身的言論🕷,在警示背後反映的是金融與政治層面的兩股力量🌬。

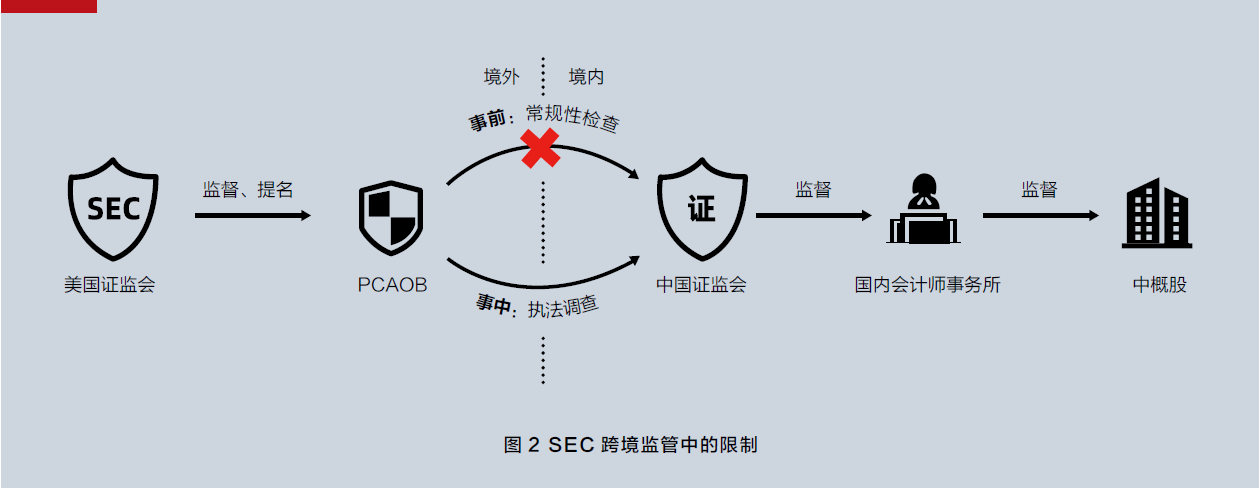

金融層面來講,Jay Clayton的警示很大程度是源於中美監管層面信息溝通不暢的問題🥅,而近段時間中概股造假案更使其雪上加霜👷🏿。要說到中美監管之間的死結,就不得不提美國上市公司會計監督委員會(PCAOB)。2001年發生安然造假醜聞之後,PCAOB在美國成立,以監督會計師事務所。PCAOB對於會計師事務所主要有兩種監督方式。一種是常規性檢查,一種是執法調查🦩💅。常規性檢查一般一年一次或一年三次🏞,主要負責事前監督🤫🫘,執法調查是在PCAOB已經確認上市公司存在會計違規跡象時才發起,屬於事中監督。

對於美國自身而言這是一套完善的監管鏈⛹🏿♀️,然而一旦涉及跨境🚺,就存在著諸多的問題。如圖2所示👏,中概股的會計師事務所往往是位於中國境內🧛🏼♂️,而國內會計師事務所是由中國證監會進行監督的🧗🏼♂️,這也就導致PCAOB沒法直接調取國內會計師事務所的審計底稿。同時🪙,中國目前僅允許PCAOB對國內會計師事務所進行執法調查,並不允許常規性檢查。因此SEC自然也就會對中概股財務數據的可靠性持有懷疑態度。而由於審計底稿本身存在著大量主觀判斷,一旦雙邊同時管轄,審計師就很容易受到來自外部的指控和異議,這也會極大地影響中國證監會監督的獨立性。就是這樣一根刺🔹,卡在中美之間十年🦸🏿♀️𓀏,依然沒有得到很好的解決🏌🏽♂️。

除了金融層面,Jay Clayton的講話同樣包含了很多政治層面的考量,這背後的驅動力是中美經貿脫鉤的加劇🗯🧑💻。 對於美國而言,一方面是和中國愈演愈烈的貿易摩擦🦸🏽,另一方面疫情對美國本土企業造成了大量的沖擊。與其讓資金流向對手方的中概股,美國政府會有更強烈的動機扼製中概股在美融資🎩,將資金重新導流向本土企業以修復受損的經濟,支撐股票市場。所以🤾🏻🧾,中概股未來走勢已經不單純受財務因素影響👵🏼,而已經被擺上了中美兩國博弈的桌面上🍅。

歸去來兮,從“危局”到“良機”

然而中概股未來就真的只剩下危局了嗎?時至今日,多家知名的中概股已分別開啟了私有化回歸以及二次上市的浪潮。從阿裏巴巴赴港到聚美優品私有化,以及現在傳言的京東、百度🤜、攜程的赴港二次上市,中概股回歸已蔚然成風。

一方面是優質企業回歸,另一方面是更加開放完善的金融市場。隨著科創板完成第100家企業的上市🛌🏽,創業板開啟註冊製👊🏿,紅籌股回歸A股市場門檻下調,國內政策日漸開放,對一些高科技、互聯網企業的上市政策也漸趨明朗。可以說,中概股回歸的土壤已日漸肥沃⛹🏼♂️。

對於中概股本身而言,留美上市一方面面臨著做空潮等不利因素,另一方面由於存在著信息不對稱因素,如之前所提到的PCAOB監管等問題,會導致投資者要求更高的風險報酬水平,而這也往往導致了在美中概股估值偏低的問題。歸國上市能很好地減少信息不對稱,且由於投資者在文化上相近🧜🏽,對公司業務更加了解,能有助於好公司獲得更高的估值。

當然另一方面🏄🏽♀️,此次做空潮也是給我們敲響了警鐘🧓🏿。不光是之前的瑞幸事件💇🏽♂️,A股近幾年同樣是財務造假事件頻發🦹🏽♂️,前有康得新🚶♂️👩🚀、後有東旭光電,這其中反映出來的是當前國內造假違法成本較低,監管還不夠嚴格。對此🆎,我們也需要進一步完善國內的監管機製👄,逐步開放做空機製及個股期權,以市場化方式保障金融市場良性循環。

歸去來兮🧑🏼🦰,隨著國內金融市場的日益成熟以及政策的落地,相信當前的中概股也一定從危局轉向良機。

*本文僅代表作者個人觀點😢🐡,編輯:潘琦🔩。